Anche i lavoratori iscritti alla gestione speciale dei commercianti ed artigiani sono stati oggetto della riforma del 2011 che ha modificato il sistema di calcolo della pensione. Attualmente, pertanto, il sistema di calcolo dell'assegno è diviso tradizionalmente tra sistema retributivo e contributivo a seconda dell'anzianità contributiva in possesso alla data del 31.12.1995. Retributivo sino al 1995 se il lavoratore è in possesso di meno di 18 anni di contributi al 31.12.1995 oppure sino al 2011 se il lavoratore può vantare un'anzianità contributiva di almeno 18 anni al 31.12.1995. La restante parte dell'assegno è determinata con il sistema di calcolo contributivo.

Con il metodo retributivo il trattamento pensionistico va ulteriormente diviso in due quote. La prima quota (Quota A) è calcolata sulle anzianità maturate al 31/12/1992. La Quota A si basa sulla media degli ultimi 10 anni dei redditi dichiarati ai fini fiscali prima della decorrenza della pensione (contro i cinque anni previsti per i lavoratori dipendenti assicurati presso il FPLD) rivalutati per l'indice dei prezzi al consumo.

La seconda quota (Quota B) è determinata sulle anzianità contributive dal 1° Gennaio 1993 fino al 31 dicembre 1995 o al 31 dicembre 2011 a seconda dei casi. La Quota B si basa sulla media degli ultimi 15 anni dei redditi dichiarati ai fini fiscali dal lavoratore rivalutati per l'indice dei prezzi al consumo maggiorato di un punto percentuale. Con una variante: se il lavoratore aveva meno di 15 anni di contributi al 31 dicembre 1992 la media delle retribuzioni per determinare la Quota B si amplia e ricomprende gli ultimi dieci anni di contribuzione precedenti il 31.12.1992 più l'intero periodo lavorato successivo al 31 dicembre 1992 sino al pensionamento effettivo; inoltre, in tale ipotesi, i redditi inferiori del 20% della media così ricavata vengono neutralizzati entro un limite del 25% degli anni coperti da contribuzione (ai sensi del Dlgs 373/1993).

Alla retribuzione media così ricavata si attribuisce un rendimento pari al 2% per ogni anno di contribuzione entro un massimo di 40 anni. Come per i lavoratori dipendenti anche per commercianti e artigiani è previsto un sistema di abbattimento dei rendimenti ove la retribuzione media pensionabile (RMS) come sopra determinata risulti superiore alla prima fascia di tetto pensionabile (nel 2021 tale limite è fissato a 47.379€). Qui ulteriori dettagli.

La quota contributiva

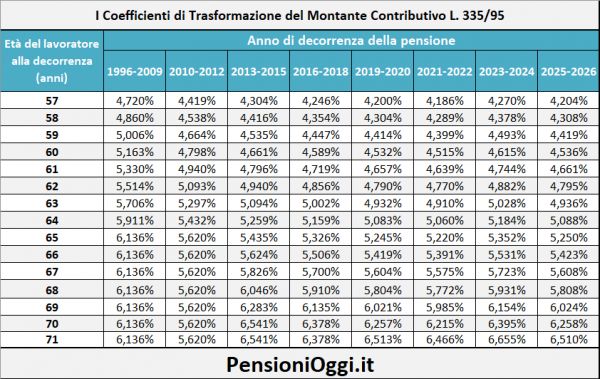

La quota contributiva dell'assegno, invece, viene calcolata con le regole introdotte dalla legge 335/1995 (Riforma Dini). In particolare occorre moltiplicare il reddito annualmente prodotto per l'aliquota di computo (nel 2021 è pari al 24%) determinando il montante contributivo accantonato a fini pensionistici. Il montante viene rivalutato annualmente sulla base dell'evoluzione del prodotto interno lordo, per la precisione in base alla media quinquennale del Pil (il cd. tasso di capitalizzazione). Alla cessazione dal servizio il montante maturato, corrispondente ai contributi versati rivalutati, è convertito in pensione mediante l'utilizzo di una serie di coefficienti, detti coefficienti di trasformazione, che variano a seconda dell'età del pensionando (più si dilata l'uscita maggiore sarà il coefficiente applicabile, maggiore sarà l'importo annuo della pensione). Si rammenta che anche con riferimento agli artigiani e commercianti in possesso di almeno 18 anni di contributi al 2011 e che, cioè erano nel sistema retributivo sino al 2011, va effettuato il cd. doppio calcolo per verificare che il passaggio al sistema contributivo dal 1.1.2012 non determini un incremento della pensione rispetto a quanto sarebbe stato loro erogato con le regole interamente del sistema retributivo (art. 1, co. 707 della legge 190/2014).

Gli artigiani e i commercianti sono comunque i più penalizzati dal passaggio al sistema contributivo. Il tasso di sostituzione reddito/pensione per i giovani ricadenti interamente nel sistema contributivo farà, infatti, fatica a superare il 50% dell'ultimo reddito percepito a causa delle ridotte aliquote di computo che traducono in pensione il reddito ben al di sotto del 33% di un lavoratore dipendente. Se a questo si aggiunge che i redditi fiscalmente dichiarati (quelli cioè su cui si paga la contribuzione IVS) risultano particolarmente ridotti (secondo gli studi di settore del 2015 il reddito medio è al di sotto dei 18mila euro annui) si può ben comprendere come la copertura pensionistica per questi soggetti risulterà piuttosto ridotta. Un problema solo parzialmente risolto dalla Legge Fornero attraverso l'incremento delle aliquote IVS dal 20% al 24%.

Minimali e Massimali contributivi

Per gli iscritti alle gestioni commercianti ed artigiani esiste, inoltre, uno specifico minimale e massimale contributivo fissato dall'articolo 1, co. 4 della legge 233/1990 e dalla legge 335/1995. In particolare il minimale contributivo è pari a 15.953 euro (2021) e il massimale contributivo risulta pari a 78.965 euro annui (per i lavoratori in possesso di contribuzione al 31.12.1995) o a 103.055€ annui (per i lavoratori in possesso di contribuzione successiva al 31.12.1995). La presenza di un minimale ed un massimale comporta che se il lavoratore ottiene un reddito inferiore o superiore ai predetti valori sarà tenuto a versare la contribuzione sulla base del rispettivamente del minimale o del massimale con quindi anche sulla misura della prestazione pensionistica. Ad esempio in caso di un reddito superiore al massimale il lavoratore, da un lato non pagherà contributi sulla quota eccedente, ma dall'altro non valorizzerà in pensione tale quota.

I redditi

L'importo dei redditi per il calcolo dei contributi devono tener conto non solo del reddito dell’attività che ha dato luogo all’iscrizione ma anche di tutti gli altri eventuali redditi di impresa denunciati ai fini Irpef dal contribuente nel periodo di riferimento, quali i redditi di partecipazione riportati nel quadro RH del modello UNICO-persone fisiche. Per i soci lavoratori di S.r.l., iscritti in quanto tali alle Gestioni dei commercianti e degli artigiani, la base imponibile, fermo restando il minimale contributivo, è costituita dalla parte del reddito d’impresa dichiarato dalla S.r.l. ai fini fiscali ed attribuita al socio in ragione della quota di partecipazione agli utili, prescindendo dalla destinazione che l’assemblea ha riservato a detti utili e,quindi, ancorché non distribuiti ai soci (Cfr Circolare Inps 102/2003).